▲金管會主委顧立雄說明鬆綁金融機構併購。(圖/記者戴瑞瑤攝)

金管會宣佈將放寬國內的金融機構併購規定,首先是將購併參股比率從25%降低到10%;再則開放非合意購併,亦即敵意購併;第三是只限於民營金融業者間的「民民併」,不包括「公公併」與「公民併」。一般估計這波金融購併的鬆綁將帶來另一波的金融業購併熱潮。

在國際上,金融機構多是特許行業,規範非常嚴格。原因是金融業的設立資本相對較少,都是從客戶或市場上取得資金,以別人的錢來賺錢。用專業術語來說,就是財務槓桿特別高,如銀行的資本適足率為8%,也就是說一塊錢本錢可以吸收12.5倍的存款來使用。金融海嘯之前,國際上的對沖基金常常會膨脹到60多倍,一旦風險出現,後果自然難以設想。這也就是為何在金融海嘯發生後,金融市場上出現一片去槓桿8的呼聲。各國的金融法規從對金融業的准入設立,到經營管理,以至於金融購併,都有頗多的規定,尤其是內控與外在的監理都極為嚴格要求。

台灣的金融市場在1990前後開放,允許新的金融機構進入。銀行家數原有24家,最多時增至53家,銀行間競爭過於激烈,利差縮小,銀行的平均獲利率從20%以上降到5%左右,經營失利,退出市場或被購併者日增,目前仍有38家。壽險業從老8家最多時有31家,在低利率環境下,利差損日增,外商紛紛退出,經營不善的本國壽險公司被購併,現存23家。產險業則從15家增至24家,再減至目前的20家。票券商從3家增到16家,經歷過1990年的金融泡沫破滅與多次貨幣市場的震盪,目前只剩8家;證券商原本在10家左右,最多時高達376家,現在還有68家。

縱然如此,台灣的金融市場仍處於一個盤旋調整的階段,在一個開放的環境中,無論是在國內市場或到國際市場上,業者的規模相對過小、能力不足,根本無法與國際金融大鱷競爭,欲求生存,必須要奮力向前,有足夠的規模,有強勁的經營競爭力,才能立足求生,不被淘汰。換言之,台灣金融機構間的合併整合已經是勢在必行,不能不走的一條道路。

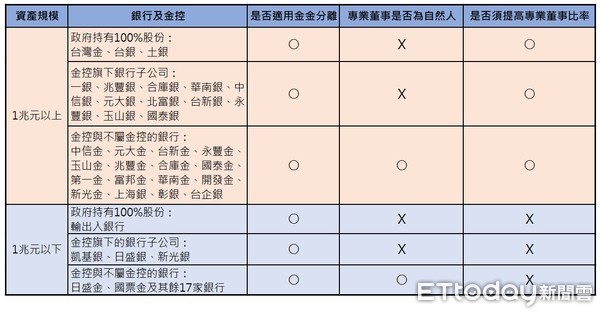

▲各家金控或銀行是否適用金金分離列表。(圖/記者戴瑞瑤製表,資料來源為金管會)

過去,台灣銀行間的購併多半都是在護航機制(Convoy system)下,問題銀行經過金融重建基金,安排另一家較健全的銀行接手,以避免存款人受到傷害,正常的購併案相對較少。至於扁政府時代二次金改推動的「公民併」,多家民營銀行以小吃大,併吞公營銀行時,諸多弊端一直在坊間謠傳,2012年最高法院就元大證券併購復華金控行賄案,判前總統夫婦十年與八年徒刑,間接證實坊間謠傳的存在。有過這些先例,推動「公民併」,若無法做到公平、公開、透明,在當前的環境下,似乎困難頗大。

再看「公公併」,目前的兆豐金控與台灣金控「公公併」後,已略具規模,土銀的特性與未來的不動產市場金融證券化發展有關,似乎仍有存在的必要;輸出入銀行則另具政策性功能;三商銀中,彰銀雖然仍有爭議,但從政府的角度,公股銀行的存在可以配合政府,有引導金融政策走向的功能,在當前動盪的金融環境中,似乎不宜做更易。

從金管會的角度,自然是先由「民民併」著手。將參股比率門檻由25%降低至10%,使得購併的容易度提高,將會更為加速民營金融機構的整合,而開放敵意購併,減小購併的阻力,亦有助於民間金融合併的進行。但是敵意購併開放,必須要加強對弱勢小股東的保護,防止將對手分割、拆散、出售等性質的惡性購併,以減小對社會的負面衝擊,更應嚴防敵意購併中攻守雙方過當的不理智行為,諸此種種,先進國家有許多案例都可以供我國監理的參考。

金管會特別提到產金分離的原則,在英美系的金融法規裡,是被嚴格要求的。但是1990年代台灣金融開放時,許多大型產業財團紛紛成立自己的銀行,而銀行法中對關係人授信的規範並不嚴謹,嗣後,這類民營銀行不少都出了問題,至今仍有多家尚存。因此,若只是形式上的強調此一原則,而不在法規中防堵經營者的掏空,則產金分離也僅只是一句空言。

多年前,麥肯錫顧問公司的一份研究分析中指出,台灣銀行過度競爭的現象,必須要快速整合,才能避免更嚴重的問題發生。金管會跨出的這一大步,將打開了台灣當前的金融困境,讓金融業者走入另一個更廣大的空間之中。

●殷乃平,政大金融系教授。研究專長:金融制度、法規與銀行管理。以上言論不代表本網立場。88論壇歡迎更多聲音與討論,來稿請寄editor@ettoday.net

讀者迴響