●殷乃平/政治大學金融學系兼任教授、前立委

我國的勞動基金又爆出弊案,讓台灣上千萬的勞工對勞動基金日益失去信心,他們一方面要擔心基金管理弊端加上績效不彰,退休金可能難保;另一方面又要擔心勞保基金入不敷出浮顯出來的破產問題。因為11月25日勞動部公布的勞保精算報告顯示,勞保基金潛藏負債已高達9.11兆元,超過中央政府歲入總預算(約1.9兆)甚多,在目前的狀況下,政府每年至少要撥補800億到1000億才能維持,如不改革,勞動基金將在六年後宣告破產(較三年前的精算提前一年)。如何能夠建立一個健全、能自給自足、又管理良善的勞工退休金體制,已成為整個社會必須要面對的課題。

▲這次勞動基金傳出弊案,也為政府未來可能進行的勞保改革設下阻礙。(圖/記者余弦妙攝)

目前政府共有四大基金,包括「郵政儲金」「勞保基金」「退撫基金」「勞退基金」。早在1995年台海飛彈危機時,股市無量下跌,四大基金奉命進場護盤,嗣後,每逢股市大幅震盪,四大基金多兼負護盤任務,可惜後來的護盤賺少賠多,而四大基金資金來源又各有所屬,照道理說,其運用首應注意本金的安全,力求收益的穩定,再謀求較高的報酬,我國跳海護盤式的運用並不多見!在國際上,同類性質的基金一部份分散在收益較為穩定的長期投資,在股市日常進出者比重較低。2005年有立委曾仿照美國401K退休金制有限度開放退休金專戶可自選投資組合,提出「勞退自選」法案。因為涉及到退休金專戶需自負盈虧,與勞退現制保證2年期定存利率的收益不符,最後不了了之;但是新加坡允許勞工可以從個人名下提列的勞退基金中,貸款購屋,也許可以打開另類的退休基金運用模式。不過有關四大基金的資金運用面實在是需要有一定的法律保障。

四大基金中,以勞動基金(勞保加上勞退基金)規模最大,金額高達4.45兆,由於資金雄厚,進出股市具有左右股價漲跌的能力,勞動基金官員和投信經理人居間操縱,為各自取利,可說是防不勝防,早期委外操作弊案頻傳。較為知名的案件中,有:

1. 2012年的盈正案,多位經理人涉及使用人頭戶在股票未上櫃前買進,上櫃後倒貨,操盤人用勞退基金承接,從中掏空約1.45億資金。此案台灣超過1/3的投信淪陷!有13家投信被金管會開罰,投信加上代操資金損失超過9億元。投信付出的代價只有不到500萬新台幣。

2. 2013年日盛投信投資長、寶來投信協理藉代操勞退基金之便,以人頭搶先買進與勞退基金計畫投資的相同個股,再高價賣出由勞動基金承接,造成勞動基金虧損38億元。

3. 2014年元大寶來、第一金及新光等投信基金經理人與股市作手勾結,先拉抬三檔上櫃公司股票,再出脫給勞退、勞保等基金承接,造成勞動基金重大虧損。

今年台股不斷創歷史新高,勞動基金卻表現欠佳,上半年勞動基金績效累計虧損達1,498.4億元,7、8月逆轉賺到2,269億元,累計收益數為771.4億元,但 9、10月共賠了1,021.6億元,累積虧損為-372.6億元。這時,又爆發了勞動部勞動基金運用局國內投資組組長游迺文接受業者不當招待,運用勞動基金炒做特定公司股價,被法院以涉嫌貪汙、收賄、操縱股價等罪名收押。從委外代操的弊端到這個自己操盤卻發現官員收賄案件,更加凸顯出勞動基金經營績效不彰後面的問題需要正視。

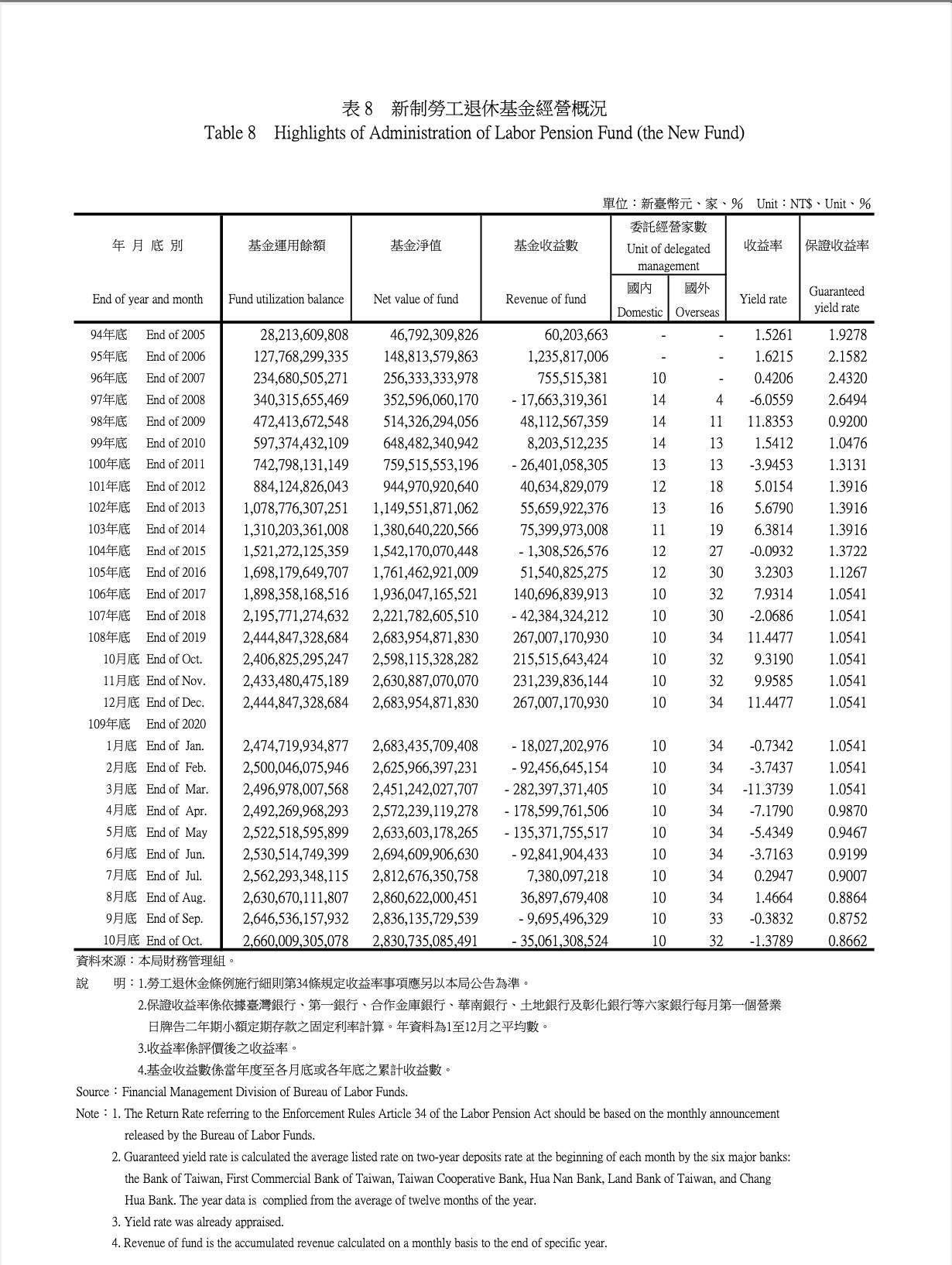

▲勞動部先前於12月1日公布勞退新制基金的最新績效,截自10月底2020年的收益數來到-350.6億元,收益率-1.38%。(圖/翻攝自勞動部勞動基金運用局)

事實上,對這種居於官民之間主權基金型態的基金需要有一個特定的法律規範,對其基金安全的保護、基金運用的規定、自操與代操的要求、經營績效的檢討、內控機制的建立,如定期的輪休,工作的更替,業務上的前後重疊設計,政風的監督,以及違規的懲處等,都需要明確的訂定。其真正的原因是勞動基金它的真正主人不是政府,而是等著拿退休金、以及正在繳交勞退、勞保的勞工們。

熱門點閱》

● 以上言論不代表本網立場。歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

我們想讓你知道…如何能夠建立一個健全、能自給自足、又管理良善的勞工退休金體制,已成為整個社會必須要面對的課題。