● 戴銘昇/中國文化大學法學院專任教授

台灣政府一直有搶下亞太金融中心的想法,曾有論者認為百年內都不可能,想不到因反送中、港版國安法等政治事件,情勢巨幅翻轉,香港身為亞太金融中心的地位開始動搖,港資及港人有遷移至台灣的跡象。

反之,台灣因為防範肺炎疫情成效卓著而打開國際知名度、台積電生產的半導體也成為大國競相爭取的珍貴物資、外交上一向親近世界強國美國、鄰近的日本因十年前的311大地震成為台灣最堅定之友邦,基於上述種種優勢,誰說台灣取代香港成為亞太金融中心是不可能的?

只是,值此之際,政府必須有積極作為才行,證券市場的改革就是最重要的一環。除權息制度則是台灣成為亞太金融中心的一大障礙!

▲香港因為政治因素,亞太金融中心地位開始鬆動。(圖/取自港旅局網站)

何謂除權息制度?

「除權」是指配發股票時,將其價值從股價中強制減除;「除息」則是配發現金時,將其價值從股價中強制減除。

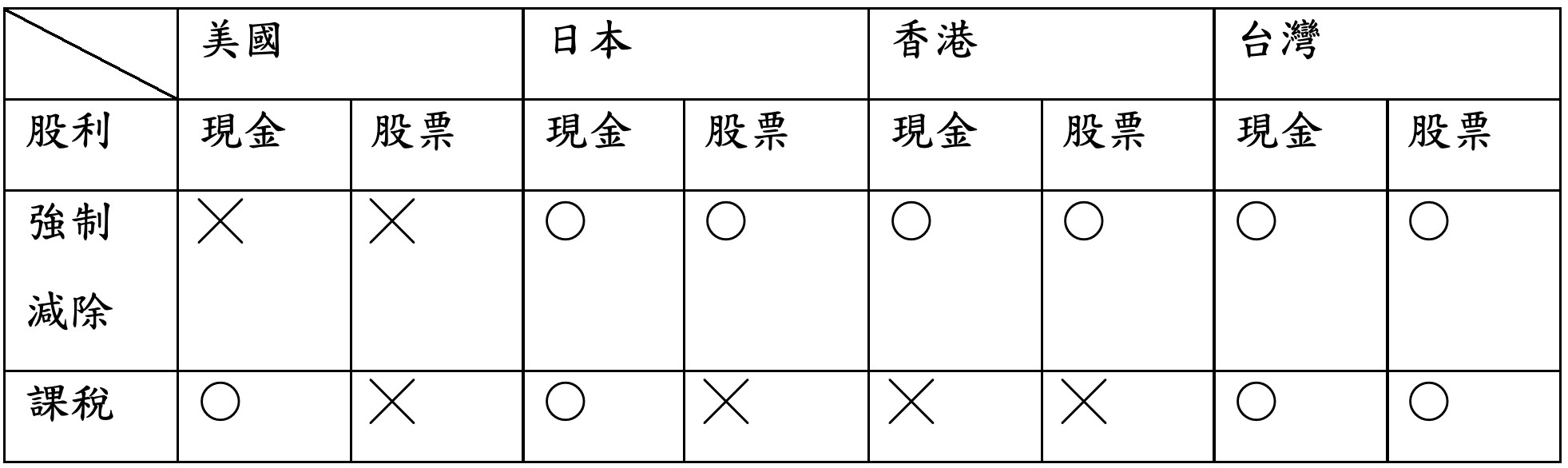

以較簡單的除息為例,假設A公司股價(市價)10元,配發現金1元,甲持有1股,除息當日之股價將強制減為9元,若當日平盤開出、且股價未有漲跌,則甲於該日將擁有9元股票及1元現金(實際發放日不會是在當日),財產總值仍是10元,股東並無所得,只是近似將自己之出資取回一部分而已,不過,甲股東把自己的1元拿回來,卻必須課股利所得稅(惟享有一定的抵減額),這樣的做法對嗎?以下為美日港台制度之比較:

▲ 資料來源/戴銘昇,《臺灣證券市場除權息制度之檢討—借鑒美國、日本及香港之經驗,收錄於:《證券交易法物語(三)》,元照,頁341

晉升亞太金融中心 宜師法港美

關於除權的部分,它是一種股份分割,並不是盈餘分派,股價一定會等比例下降(無論強制與否),本質上不能課稅,台灣是唯一對之課稅的國家,難道沒有檢討的必要嗎?

關於除息的部分,制度設計最正確的是美國,不強制減除股價,因此可以課稅;最吸引國際資金的制度則是香港,不課稅,因此有無強制減除股價,均不影響投資人之權益;最保守的是日本制,又強制減除股價、又課稅。

台灣便是仿照最保守的日本制,問題是日本人喜歡存錢,股票並不是受青睞的投資工具,若想打造台灣成為亞太金融中心,不應該學日本制,應該學香港制或美國制。

▲ 學者建議,台灣的除權息制度可師法港制(圖/路透社)

除息制度6瑕疵

除息制度在理論上存在許多瑕疵:

1. 假設A公司獲利穩定,每年均固定配發現金1元,並假設該公司股價完全不波動,連續10年配發現金後,股價將成為0元,可是這根本不可能發生!

2. 除息後,股價必須上漲,股東才有獲利,當漲幅超過所配發之現金股利時,此時股東才算是十足取得盈餘之獲利(填息),只是此一實際獲利不是來自於所配發的現金,而是來自於「股價上漲」(股價上漲之利益即使實現,台灣對之並不課稅)。

3. 回歸到盈餘分派的本質來看,若將所分得之盈餘強制從股價中減除,又對之課所得稅,這根本是在懲罰長期投資人(投資股東),也扭曲了證券市場之正常功能,投資股票之人應享受公司經營之獲利,而不是只能透過股價的漲跌(強制減除股價,結果就是如此)。

4. 股價與淨值不同,股價是由市場決定的市價,既然是一種「市價」的概念,配息後,「市價」會不會受到影響,應該交由「市場」決定,不應強制減除(除非學香港制,不課稅)。

5. 由於未有「所得」、股價被強制減除、又被課重稅,大股東所受的損失可能相當大,勢必不會長久放任股價一直被減除或下跌,可能就會動用人為影響力炒高股價、彌平損失,造成鼓勵炒作股價之結果。

6. 如果現金股利高於股價,將會造成股價成為零或負數(香港對之設有例外之處理機制)。

若廢除強制除息之制度,可以學美國,在開盤價之後註明減除息值後之參考價,資訊充分透明,投資人便可自行判斷。漲跌停板制度讓市價無法快速反映真實價格的問題,也可以仿新股上市蜜月期的設計,透過短期間取消漲跌幅限制來解決。

不過,強制除息制度,也有其優點,有助於提高每日之證券交易量、建立活絡的證券市場及穩定證券商業務,所以兼採除息又不課稅的香港證券市場,才會更有吸引力,成為金融重鎮。

熱門點閱》

► 戴銘昇/企業併購法不應提高合併下市門檻 保障小股東更重要!

● 以上言論不代表本網立場。歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

我們想讓你知道…若想打造台灣成為亞太金融中心,不應該學日本制,應該學香港制或美國制。