▲PTT知名版主A大認為,理財與投資只是輔助,生涯規劃應當優先於理財規劃。(圖/取自免費圖庫Pixabay)

●A大(ameryu)/理財達人、PTT知名版主

畢業不是結束,而是新的開始。生涯規劃,應當優先於理財規劃。

又到了畢業季,那A大就來貢獻一篇文章

給應屆的畢業生,以及目前還存不到錢的理財新手。

多數人在大學畢業之後,都會面臨一個生涯抉擇

1)升學

2)就業

假若您的選擇是「就業」,那接下來就會需要理財知識,來協助您規劃後續的人生。

常言道,資源有限,慾望無限,剛畢業的我們,往往會有很多想要做的事,有很多東西想買,但是,往往會面臨到資源不夠,資金不足的問題。

慾望的實現通常跟錢有關,既然資金只有一筆,那你就要知道如何安排「慾望」的優先順序。

如果你的首要目標是想讓自己變有錢,有一筆存款,去完成自己想做的事。請您記得,所有的一切都是從「學會存錢」開始,學會把錢留給未來的自己,是變成有錢人的「基本起手式」。

生活萬事離不開錢,不論您是有生涯規劃(買房、結婚、退休),還是有夢想等待實現,這一切似乎都跟錢脫離不了關係。

學理財,其實是有順序的,但是您一定要謹記,理財與投資只是輔助,生涯規劃應當優先於理財規劃。如果你現階段對於生涯規劃完全沒有概念,那就先好好存錢,把錢留給未來的自己,天底下不會有白走的路,過往努力存下來的錢,必定會在未來的某一天給你幫助。

・理財的第一步,瞭解自己是否有貸款債務

要查看的地方共有兩個,現在與將來。

比較容易知曉的當然是現階段已經在繳納貸款分期的債務。

那未來,即將到來的債務會是什麼?

A)學貸

B)房貸(自己買房或者是幫家人繳)

C)車貸

D)信貸:信用貸款(如果需要幫家人處理債務)

E)其它:潛藏債務。例如尚未被告知的親友借款、高利貸款、民間融資。

理財金律:理財先理債,借款年利率超過8%的要先處理。

超過8%需要先處理的理由是,因為銀行在你身上大概可以賺到 4%的年化報酬率,年利率超過8%的債務會讓你多繳很多利息錢,消費哲學的第一金律是「能省則省」。在面對債務的時候也一樣。你省下來的一塊利息錢,就是幫未來的自己多賺一塊錢。

如果有債務,或潛藏的債務,那在第二個步驟時,要把相關資訊仔細整理出來。以利決定後續的「理債方向」。

・理財的第二步,分配收入,整理財務,瞭解生活費為多少?

想要做投資,就要先暸解自己每個月有多少結餘?有多少錢是可以用來存,或者是可用來存錢買股。

每個月的結餘,會關係到你日後資產的成長速度,一個很簡單的道理,本金有三十萬跟本金只有三萬,以一年來討論,能賺到的投資收益就會相差十倍以上。因此,在理財初期,你要想想該如何提高自己的「月收入」以及「壯大每月的投資金額」,而這一切的起點,還是跟你生活息息相關,我們的薪資資源有限,花費多,能存的就少,但千萬不要因為可以存的錢太少,就放棄「累積資產」的動作。

要相信自己不會永遠只領這樣的低薪。

・分配收入(第一階段)

>入門起手式(信封理財法)

『收入-儲蓄=支出』,其實是分配收入的第二階段。

收入 - 支出 = 可用餘額,這才是第一步。

要從可用餘額去分配你每個月要存的錢,以及要拿去做投資的錢,

至於要不要留一筆錢當作「亂花基金」,則看你怎麼拿捏。

生活要有平衡,而不是為了存錢,就把基本的生活品質給犧牲掉,你還是可以花錢買快樂,讓自己的物慾被滿足,泡麵跟月底吃土要少吃點,因為這兩項都不健康。

>第二式:列出生活開銷,理解支出(個人的基本生活費)

在條列「生活支出」的時候,A大會建議「從睡覺的地方開始」。

1)居住總支出:房租/房貸、水費、電費、瓦斯費、管理費

2)日常生活的開銷:餐費、交通(上班/返鄉)、通信費、日常用品(粗估即可)

3)尚未繳納的年度支出:所得稅、商業保險保費、燃料稅、機車保險費、保養費

如果有汽車,務必要留意「牌照稅、燃料稅、汽車保險費、固定里程保養費」,

這邊的開銷通常一年至少是18,000~24,000元以上,

那換算下來每個月就要吃掉你1,500~2,000元的薪水。

您可以簡單手寫,或者是用試算表(EXCEL)做成一個檔案。

這個表通常只要寫一次,就可以用很久,直到你加薪或者是換地方工作。

如果你有債務,則要再加上一個項目

0)每月的貸款支出:

例如:學貸XX元、分期零利率XX元。

序號為「0」的原因是,要更優先處理的事項。

>第三式:分配可用餘額

1)固定金額的儲蓄:每個月一定要存下來的錢。

2)定期定額的投資:儲蓄與投資可以同時進行,

如果不知道金額該抓多少,那就從每個月 3,000元開始。

這樣子你會有很多券商可以選擇做「自動投資」。

註:簡單來說,就是不用自己花時間去看盤與下單買進。

假若經過一段時間後發現,沒有那麼多錢可以投資,那就把每月投資金額往下調整,重點在於,要讓自己習慣每個月都有一筆錢是在做投資。

3)把剩餘的零錢留給亂花基金:當你把儲蓄、投資的金額給搞定了,

那剩下的錢就能留給自己,用來享受無聊的投資生活。

理財金律:理解支出,暸解『可支配(所得)金額』,才會知道儲蓄與投資該怎麼規劃。

・分配收入(第二階段)

理財提醒:

複雜的事,簡單化就好。簡單的事,重複做即可。讓理財行為變成接近固定模式,甚至是機械式的行為。不要在投資理財上花太多時間,少一件煩心事,讓時間被花在值得的地方。

* 收入 - 儲蓄 = 支出

把投資與生活還有亂花基金「確實分開」,再將錢以及預留款,依序擺到「定位」,讓錢依序放到正確的位置,把帳單繳費交給自動扣款,處理好這個月「未來的確定支出」,只要你願意適當地「撙節支出」,你的資產就會緩慢地按照你的計劃增加。

・不記帳也能存到錢

而且這麼做的好處是,你就算不記帳也沒關係,因為你已經把要留給未來的存款給處理好,而且當月的確定開銷也已經預留,並安排到定位,最後只剩下在日常開銷上稍微節制,尤其是餐費,以及衝動型消費,接下來,我們的目標就只剩下,讓手上的生活費可以撐到下個月領薪水即可。

・以「週」為單位的信封理財法

如果你很暸解自己,深怕自己的自制能力不夠,你也可以嘗試「每週一」發零用錢給自己,以週為單位來控制生活支出。從星期一領錢開始,然後量入為出,在你過完一週的生活之後,若有剩餘的零錢,可考慮把錢集中到亂花基金裡面去。

A大的規劃是拿來「吃」,各位可以上網 google「美食、口袋美食」每週有結餘,就用來規劃週末的餐點,是A大喜歡的生活方式,從貢丸湯升級成牛肉湯,然後一樣搭配肉燥飯,類似這樣的概念。不知道還剩多少錢可以來玩美食探索,那對於週末的生活就會有期待。

理財金律:長大成人了,要學會量入為出的規劃生活,替自己買單以及付清每一筆帳單。

・理財的第三步,累積財富,創造理財收入

累積財富的起步,建議從準備「緊急備用金+投資」同時開始。

每個人累積財富的起點都一樣,通常都是從固定的儲蓄開始,存下每月收入的四分之一,花一年的時間來存「緊急備用金的基本額度」,先存三個月的實領薪資,是A大推薦的方式。同時還能順便練習定額儲蓄,為將來的定期投資做準備。

緊急備用金是一筆不管你發生任何事,都能在第一時間內接手照顧你的錢。你可以解讀成,向過去的自己借錢。期待備而不用,算是為生活費保保險的概念。

在我們擁有一筆基本的備用金之後,其實可以抵禦很多生活風險,準備緊急備用金的理由是,你要想想,當你沒工作的時候,要拿什麼來過生活?並不是每個人都有一個溫暖的原生家庭可以依靠,家,是最溫暖的避風港,這句話並非對每個人適用。如果我們沒有後援與支援,那凡事只能「靠自己」。

・備用金是投資初期的防禦護城河

有人說,我只要賣掉股票就有錢了,但是你要想想,萬一股票是虧錢的,你要賣股票嗎?

當你在那邊猶豫賣與不賣之間時,如果有一筆備用金,可以擋在任何用錢事故的前面,你在做投資會不會比較放心?甚至可以避免自己砍在阿呆股,事後在那邊捶心肝。如果有動用備用金,事後再慢慢逐月回補即可。

累積財富的方式有三,用勞力賺錢,用腦力賺錢,以及用錢賺錢。

用勞力賺錢,勞務薪資是大多數人的收入起源,在這個階段,要想辦法不要讓生活透支。

用腦力賺錢,人不可能一輩子都待在同一個職位,也不太可能對某家企業一輩子鞠躬盡瘁,因此我們會需要用腦力、知識來創造非薪資收入。

用錢賺錢,是為了讓自己不工作也有收入,至少要想辦法讓 非薪資年收入>工作年所得,這樣你才能跨過財富自由的中繼點,好讓自己獲得三個自由,金錢自由、時間自由、關係自由。

所謂的自由,不全然是你想做什麼就做什麼,而是你不想做什麼,就可以直接拒絕不做。

用錢賺錢,是需要耐心的,而且這需要花一點時間培養,如果你的投資是買大盤指數ETF,就算下跌了也別擔心,大可放心的繼續抱著,不要賣。如果你願意花時間耐心地經歷一趟微笑曲線的投資歷程,這對你未來的投資,必定會有大大的助益。

在理財初期,其實要和諧地運用勞力、腦力、財力,這三種力量,來幫助自己持續累積財富、創造理財收入。

・買什麼來創造理財收入?

20歲的人,不建議學60歲的人做投資,儘量不要在可以承擔高波動風險的階段,選擇歐印( All in )低波動低風險的安逸投資。至少,配置一半的投資資產在大盤指數ETF裡面。

如果要推薦標的給一個月大約只有3000元可投資的人,A大的首推是「只買VT」。

如果VT內扣的費用您覺得太高,那也有「VTI」可以考慮,只是投資規模會從「全球」縮減成只有美國市場。每個月100美金起,就能投資美股。投資方式可考慮永豐豐存美股的定期定額方案。

說明:豐存美股一共有2種方案

1)豐存股-美股-定期定股方案,每個月都幫您買進股定的股數,但成交金額就是由「市價」來決定。

2)豐存股-美股-定期定額方案,會根據您設定的定期扣款金額,來幫你買進您所指定的標的,以VT為例,若設定扣款100美金,在股價為90的時候,會幫你買進 1.111111股若股價為110的時候,會幫你買進 0.909090股,有點類似基金的單位數的概念,會幫你把設定的金額買到滿。

這種方式的好處是,你只要每個月固定換101元的美金,讓他去扣款即可,多出來的1美金,則是要用來支付手續費的。

「VT+BNDW」以及後續的再平衡,可以等投資金額的市值超過5,000美金之後,再來考慮。畢竟在複委託中操作再平衡會多付很多手續費,這點,請務必考慮進去。

如果不想買美股,也可考慮買ETF 0050(元大台灣50)或是006208(富邦台灣采吉50)。若是要定期定額買個股,請三思而後行。

股市會有漲有跌,但是多數的大盤,在你拉長十年、二十年之後回頭去看,指數還是會緩慢的持續向上,投資初期,會建議買「大盤指數ETF」,就是那種「股價會隨著大盤漲跌的ETF」,以台灣現況來說,就是0050&006208為代表。您可以兩個都買沒關係,簡單的配置範例是006208是配置給退休規劃用的投資,0050是為了存買房頭期款的投資。

註:建議至少定期定額扣款五年以上。如果存頭款時間不到五年,會建議「謹慎評估與規劃」。因為沒有人可以跟你保證五年後,你的投資會呈現正報酬的賺錢狀態。要謹記,過去績效,並不代表未來績效。

再來,A大要提醒各位莫忘風險,生活中的風險大致有幾項,

1)斷炊風險,收入中斷的時候

2)虧損風險,投資賠錢的情況

3)健康風險,罹患癌症等疾病

4)事故風險,出門在外出車禍

5)旅行風險,海外急診或事故

6)死亡風險。

第一項與第二項,通常靠緊急備用金就能解決,然而第三與第四項,很有可能是我們無法承擔損失的風險。這時候,會建議您透過保險來把這些無法預期的風險損失給轉嫁掉。

關於健康的部分,會建議投保「具有實支實付」的保險,A大是傾向推薦「定期險」附約為優先,而意外傷害保險的部分,也推薦具有「實支實付」的保險。

關於車禍事故的保險,不論是汽車與機車,都須投保「強制險」,一般都會建議再加保「第三人責任險」,其中的「財損」,是會根據肇事責任來理賠對方的車輛。若手頭還有預算,會推薦加保「超額責任險」,避免萬一跟名貴車輛發生事故時,會賠償賠到傾家蕩產。

・學會犒賞自己,善待自己

在我們辛苦工作一段時日之後,可能會想出國旅行,A大覺得這算是犒賞自己的方式之一,這樣的規劃也很棒,獎勵自己這段時間以來的工作辛勞。那在規劃旅行的時候,也請您記得,多添加一點預算,去購買「旅行平安險」與「旅行不便險」,避免高興出門,掃興回家。

如果買信用卡刷機票就有送,那也是可以考慮使用信用卡的附加優惠。但是如果有發生狀況,千萬不要隨便把機票刷退,不然信用卡的附加優惠有可能會隨之沒有。如果您平日的亂花基金還剩蠻多的,也可以加進來當旅費,然後到國外快樂的血拼。

・人生在世,莫忘風險

累積財富,也不要忘了風險一直都在,除了投資虧損的風險,還有生活風險要考量。

為人子女或父母,難免會擔心自己有未盡的責任,這可以考慮買「定期壽險」,來增加對家人的保障,往「留愛不留債」的方向來規劃。

・練習開始投資,享受無聊的投資生活

給投資新手的投資金句:

定期存錢,存錢買股,自動投資,累積股數,開始享受無聊的投資生活,然後等著領錢。

善用平均成本法來分散投資風險,是A大想推薦給初學者的投資方式,如果買進大盤指數ETF再搭配平均成本法,至少能有效分散兩種風險,

1)投資標的風險

2)買進價格的風險

・關於標的風險

以0050爲例,至少可以將風險分散至50檔股票以上

以VT為例,至少可將風險分散至9000檔股票以上

投資經典名言,雞蛋不要放在同一個籃子裡。

買大盤ETF的好處是

買了這一檔等於間接買了很多「檔」股票。

如果是買VT,那等於是買了很多「籃」股票。

・關於買進風險

隨著買進日期的不同,

我們的買進價格通常也會不同,

這樣也能達到買進風險分散的效果。

若以長期持有為前提(五年、十年以上),在遇到市場指數向下時,更能有效地降低手上的持有成本。

投資賺錢的方式有千百萬種,如果你覺得這樣子投資賺錢太慢,那你就去尋找適合你的投資方式,要謹記,高報酬往往會伴隨著高風險。切莫為了賺股利,而賠了股價。

在等著領錢的時候要隨遇而安,放下預期心理(期待),市場分給我們多少利潤,我們就接受,被動收入的另一種解釋,被市場波動所決定的收入。

長期持有的個股,就像金雞母,會下蛋。但是雞蛋會有大小顆,跟股利浮動金額一樣。當然,也有可能遇到「不下蛋」的時候。

註:不下蛋是指該檔 ETF、個股,不發放現金股利的時候。

萬一遇到不發現金股利的狀況,或許該值得慶幸,因為你在投資理財初期就遇到,可以及早修正自己的投資計畫,任何有用的投資計畫,在每個一段時間後,都需要根據自己的年紀或生活階段來修正前進路線。

例如採用百齡法來做資產配置,用100減掉自己目前的年紀=股票在投資總資產的百分比

目前25歲,100 - 25 = 75,

那股票的部位就是讓他大約佔你投資部位的75%。

這個不用年年修正,佔比也不用很精準,只要大約即可。

重點提醒,這邊是指「投資部位」裡面的佔比。

理財金律:

以定期定額的固定儲蓄,來建立投資的護城河,

用定期扣款的自動投資,讓自己開始輕鬆投資。

・拿到理財收入,該怎麼辦?

最理想的處理方式當然是「再投入」。如果你想做點不一樣的規畫,尤其是投資本金在跨越一百萬以後,那也可以考慮把現金股利拿來當作該年度的旅行預算,

僅需秉持一個原則,有多少錢,做多少事。

這樣你就不用另外存旅費,可以把原本要存的旅費一併拿去定期投資。

・Q:人,為何要學理財?

解答:因為「人,無法『長期』擁有管理不來的財富」。

如果你能持續擁有一百萬或者更多,而且不會因為衝動消費而把錢花光,那你至少擁有「駕馭一百萬」的能力。

為了能夠妥善的分配收入、處理財富,讓錢去賺錢,那就必須習得相關的基礎知識。我們在這篇文章所提到的,都是初階的大方向,還有一些細節,就要靠各位自己再去學習與擴充知識的廣度。

學理財,不見得是為了投資致富,是為了讓自己持續有錢花,有錢可以支付未來每個月的基本生活開銷。理想的境界是,不工作也有理財收入養我,直到我忘了呼吸。更進一步的理想是,理財收入養我全家。這雖然不容易,但總要試試看才知道可不可行。

・關於「夢想/理財目標」

如果現在沒有「夢想/理財目標」,可以想想你的理想生活是什麼樣子?從未來想要成為的樣子來規劃投資理財的順序與方向。

真的沒有想法的話,那就先從「每個月固定存一筆錢」開始。例如每個月存一萬元,如果可以存更多,那當然更好。只要錢有被好好存著,總有一天你會想到「用途」。

如果你有夢想,那就想想達成之後,你會過上什麼樣的人生。那為了完成夢想,你願意付出些什麼?有人說「夢想這條路,就算跪著也要走完」,A大是覺得就算用爬的也要爬完全程,還沒抵達終點之前都不要放棄。

所謂的夢想,就是不管花多少年,都要努力去完成的事。

最後,A大要提醒不論您是想要「活成別人『羨慕』的樣子」,

還是「活成自己心中理想的樣子」,都要記得,生涯規劃應當優先於理財規劃。

理財,是為了讓自己過上更舒適的生活,投資,是為了替自己的將來人生著想。

規劃,是為了讓自己永遠有錢花。

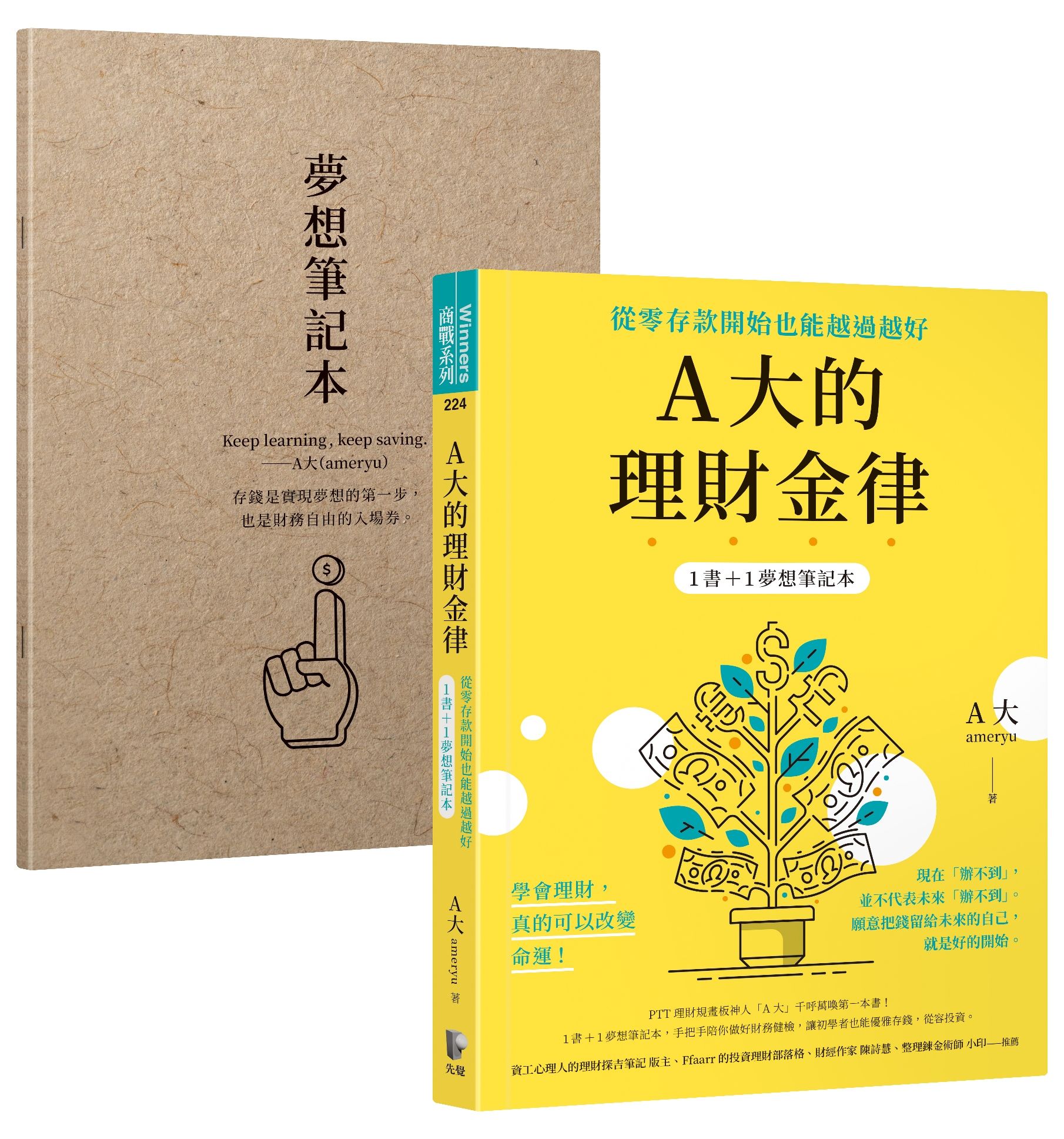

▲A大(ameryu)所著,《A大的理財金律:從零存款開始也能越過越好》,先覺出版。(圖/先覺出版提供)

熱門點閱》

●本文獲出版社授權,摘自「A大的理財金律:從零存款開始也能越過越好」。以上言論不代表本網立場,歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net,本網保有文字刪修權。

我們想讓你知道…畢業不是結束,而是新的開始。生涯規劃,應當優先於理財規劃。