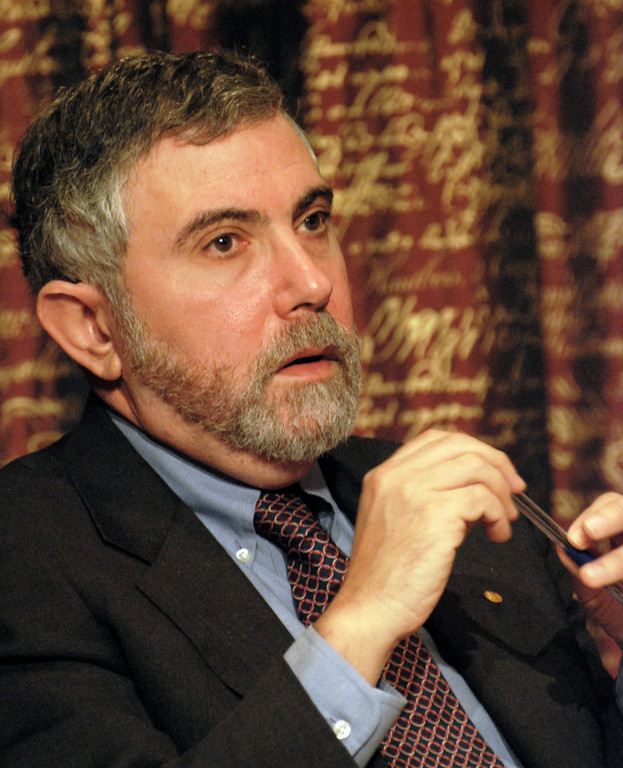

▲曾獲諾貝爾經濟學奬的保羅.克魯曼認為,通膨未來終究會下降,高利率不可能是新常態。(圖/達志影像/美聯社)

●張嘉伶/《台灣銀行家》副主編

大通膨時代來臨,因應疫情、升息及通膨危機,如何在波動市場下找到新商機,成為各方關注焦點。諾貝爾經濟學獎得主保羅.克魯曼認為,通膨未來終究會下降,高利率不可能是新常態。

世界投資者週(World Investor Week, WIW)活動,由國際證券管理機構組織(IOSCO)主導策劃,訂定每年10月第一週為世界投資者週,台灣場由台灣理財顧問認證協會(FPAT)理事長李長庚致詞揭開序幕。李長庚表示,大通膨時代來臨,2022年因應疫情、升息及通膨危機,物價指數上漲、房市買賣翻轉、股市重挫震盪,如何在波動市場下找到新商機,資產配置該如何調整,成為每一位金融從業人員及投資人的最大課題。

未來利率有可能較疫情前更低

由台灣理財顧問認證協會攜手中華民國證券投資信託暨顧問商業同業公會、中華民國退休基金協會、台灣金融分析專業人員協會、台灣不動產投資協會與台灣金融研訓院,共六大機構聯合主辦「2022世界投資者週聯合論壇」,今年邀請了不少國際重量級講者來分析經濟情勢。

重量級場次邀請2008年諾貝爾經濟學獎得主保羅.克魯曼(Paul Krugman),暢談「通膨與未來金融資產投資策略」。他認為「通膨未來終究會下降」,高利率不可能是新常態,並預測2024年就有機會重回2019年前低利率時代,甚至比新冠疫情之前更低。

全球面對40年來最大通膨挑戰,但保羅.克魯曼認為,應該回顧一下結構性問題,包括觸動經濟成長的兩大結構,也就是人口成長與科技的創新。然而美國生育率已降低、疫情期間勞動人口減少,這些變化抑制了投資活動,甚至美國移民也大幅萎縮、勞動人口已少了200萬人。

▲疫情期間勞動人口減少,抑制了投資活動。(圖/路透)

科技創新幅度未達想像中大

至於科技創新突破原本也可帶來經濟成長效應,但觀察到目前的科技創新幅度並沒有想像中那麼大,例如人工智慧、虛擬實境或轉譯軟體等,對經濟成長的成效都不如預期,唯一比較有潛力發展的只有能源科技,特別是風電、太陽能、電池儲能等綠能科技產業較有投資機會,但這幾個領域就算成長,仍無法抵銷其他科技成長不足與人口減少的空缺。

保羅.克魯曼認為,從這幾大基本面向來看,高利率環境將無法支撐,因此,勢必會重回低利率環境。儘管目前通膨如此之高,他認為僅是因政府先前大撒錢抗疫,加上產能萎縮,讓通膨暴升,美國聯準會(Fed)只好大幅升息對抗。但他認為「眼前的現況是不會讓利率居高不下的,當然我們要抗通膨,但未來終究還是會下降,不可能永遠對抗下去。」

究竟需要多用力才能將通膨降下來?保羅.克魯曼認為這還有爭論,但他認為「接下來通膨下降的速度將比大家想像快很多」。他進一步說明,已看到勞動力指標開始降溫,而且過去主要央行紛紛升息,需要幾個月時間發酵,經濟活動將會進一步降溫,通膨就會降低。

然而,Fed或歐洲央行下次會議或是年底前升息動作會不會出現轉折?保羅.克魯曼說無法知道。但就基本面來說,這些大央行年底或2023年可能還不會轉向,甚至還可能升息2碼或者3碼,但等到2024年之後,保羅.克魯曼認為,「相信不會太久,將重回低利率時代」。現在投資人要關注後續如何掌握金融市場資產的相關策略。

保羅.克魯曼認為,看不到任何跡象會支持高利率持續下去,疫情前的低利環境,是非人為壓低的結果,因此未來還是會回到非常低的利率,預料會推高債券價值,連帶拉抬其他資產價格,例如土地價格推升,房價也有可能回溫,股價則得針對不同公司,但也許低利環境下,股市暫時性泡沫不會那麼大。假設債券殖利率下降,相當快時間會回到疫情前的低利環境。他強調,「2年後利率若不降下來,是達不到充分就業的」。

▲保羅.克魯曼認為Fed或歐洲央行年底或2023年可能還不會轉向,甚至還可能升息2碼或者3碼,但相信不會太久,將重回低利率時代。(圖/路透)

陶冬:未來30年將進入「大政府小市場年代」

另一位經濟學家、瑞信財富管理部大中華區副主席陶冬則提到,Fed與各國央行為抵禦通膨,積極升息,看似影響2008年雷曼事件後的QE鐘擺,但不代表歷史鐘擺很快會轉向另一面,在財政政策沒有出現嚴謹的收縮改變前,貨幣緊縮恐難走遠。

陶冬並預期,未來30年將進入「大政府小市場年代」,屆時全世界關注焦點將重回到「分配」,並面臨4個新狀況:全球成長動力較前一個35年緩慢、各國政府透過各種方式重新分配財富、戰後開啟的全球貿易與資金化出現障礙、全球政治生態環境持續改變。

即便短期由於風險大幅上升、需要保持較高現金量,但從長遠來看,他認為,資產為王的大邏輯並沒有改變。

陶冬指出,每35年歷史會出現一次大搖擺。戰後第一個35年是大政府大福利的凱恩斯經濟學,在政府財政赤字擴大,利率大幅上升抑制通膨下,開啟第二個35年,允許上市公司CEO賺更多錢促進經濟,只是資本拉高槓桿、金融爆發危機,打開2008年雷曼事件後的QE革命,允許在通膨沒有大問題下,可以接受政府大量赤字、大量印鈔票。

在疫情過後,陶冬說,這個QE鐘擺正面臨Fed與各國央行積極升息影響。但他認為,這將只是暫時,因為財政政策如果沒出現根本性改變,貨幣緊縮走不遠。陶冬舉例,英國推出巨大財政刺激方案後,英國國債與匯率暴跌,即便英國央行才剛升息50個基點,仍被迫重啟QE、再次購買英國國債。

如果美國明年繼續升息,擴大與非美利差,可能進一步衝擊新興市場國家債務危機,因此陶冬認為,未來一年美元仍然是全球風險資產最大的不確定性,另一個不確定性則與能源價格有關。

▲瑞信財富管理部大中華區副主席陶冬認為,Fed與各國央行為抵禦通膨,積極升息,看似影響2008年雷曼事件後的QE鐘擺,但不代表歷史鐘擺很快會轉向另一面。(圖/記者林信男攝)

熱門點閱》

● 本文獲授權,轉載自「台灣銀行家」。以上言論不代表本網立場。歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

我們想讓你知道…諾貝爾經濟學獎得主保羅.克魯曼認為,通膨未來終究會下降,高利率不可能是新常態。