▲疫情下,全球處於低利率環境,住宅價格皆上漲。(圖/記者陳凱力攝)

● 周治邦/臺灣大學國家發展研究所兼任教授

美國聯準會(Fed)在1月26日今年第一次利率會議後,宣示將於今年三月初完成縮減購債,並立即升息,且不排除今年以後的其餘七次會議皆升息。這是自從二年前Fed將聯邦資金利率調降至0至0.25%後,首次宣示升息。

最近二年全球因新冠肺炎而處於史無前例的低利率環境下,美國住宅價格平均上漲30%,而台灣都會地區住宅平均價格則上漲22.4%。

近20年來台灣房價高漲和中央銀行的利率政策有何關聯?利率政策對資源分配、同代間以及不同世代間的財富重分配造成何種衝擊?加息趨勢形成後,台灣未來房價的走勢為何?以上問題值得一併討論。

近20年來台灣民眾收入增加 趕不上房價增加的腳步

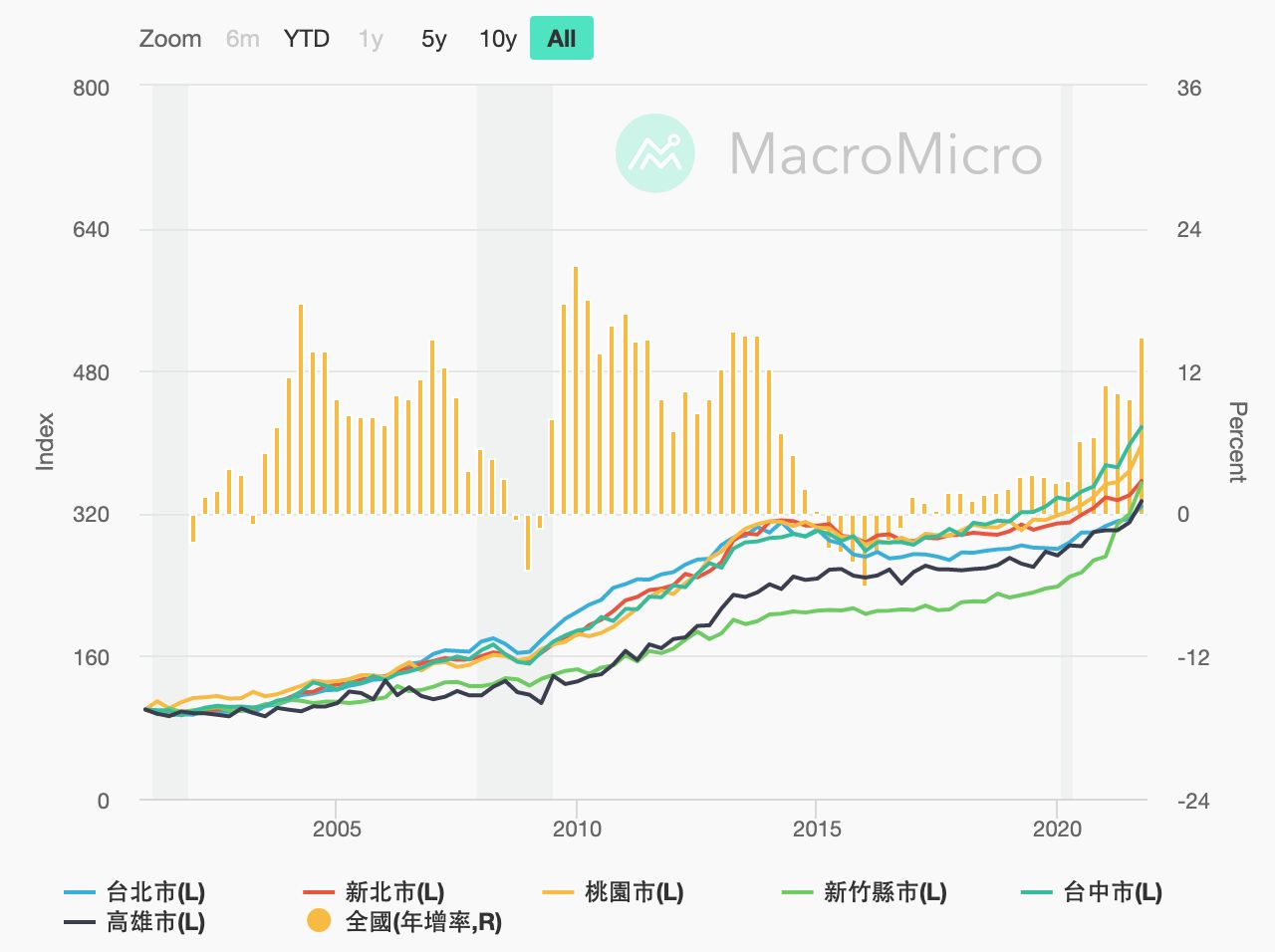

▲圖一:信義房屋台灣都會地區房地產指數,2001第一季-2021年第四季。(圖/財經M平方)

信義房屋使用中古屋成交價格的資料,並以2001年第一季住宅房價為基準,編列都會地區房地產指數。圖一呈現六都及新竹市每季住宅價格指數截至2021年第四季的趨勢圖。該圖顯示,在近來20年9個月期間,上漲率最低為台北市的228%,而最高為台中市的317%。換算成平均年成長率兩者分別為5.89%及7.12%。同一段時間,台灣的國內生產毛額(GDP)平均每年増加3.88%。因此,各大都會區民眾所得增加落後房價漲幅平均每年約2-3%間。

近20年來低利率 環境導致房價高漲

住宅兼具投資與消費兩種性質。就投資觀點而言,房屋的購買取決於投資人如何將資金配置在住宅與其他資產上。而其主要考量是兩者所提供的預期報酬及風險組合間的比較。從住宅提供居住使用的消費觀點而言,房價及房屋成交量取決於房地產商所形成的賣方,以及自住需求者與投機客所形成的買方,兩者互相在房屋市場角力所形成的結果。然而,不管從那一個面向分析,利率都扮演了關鍵角色。

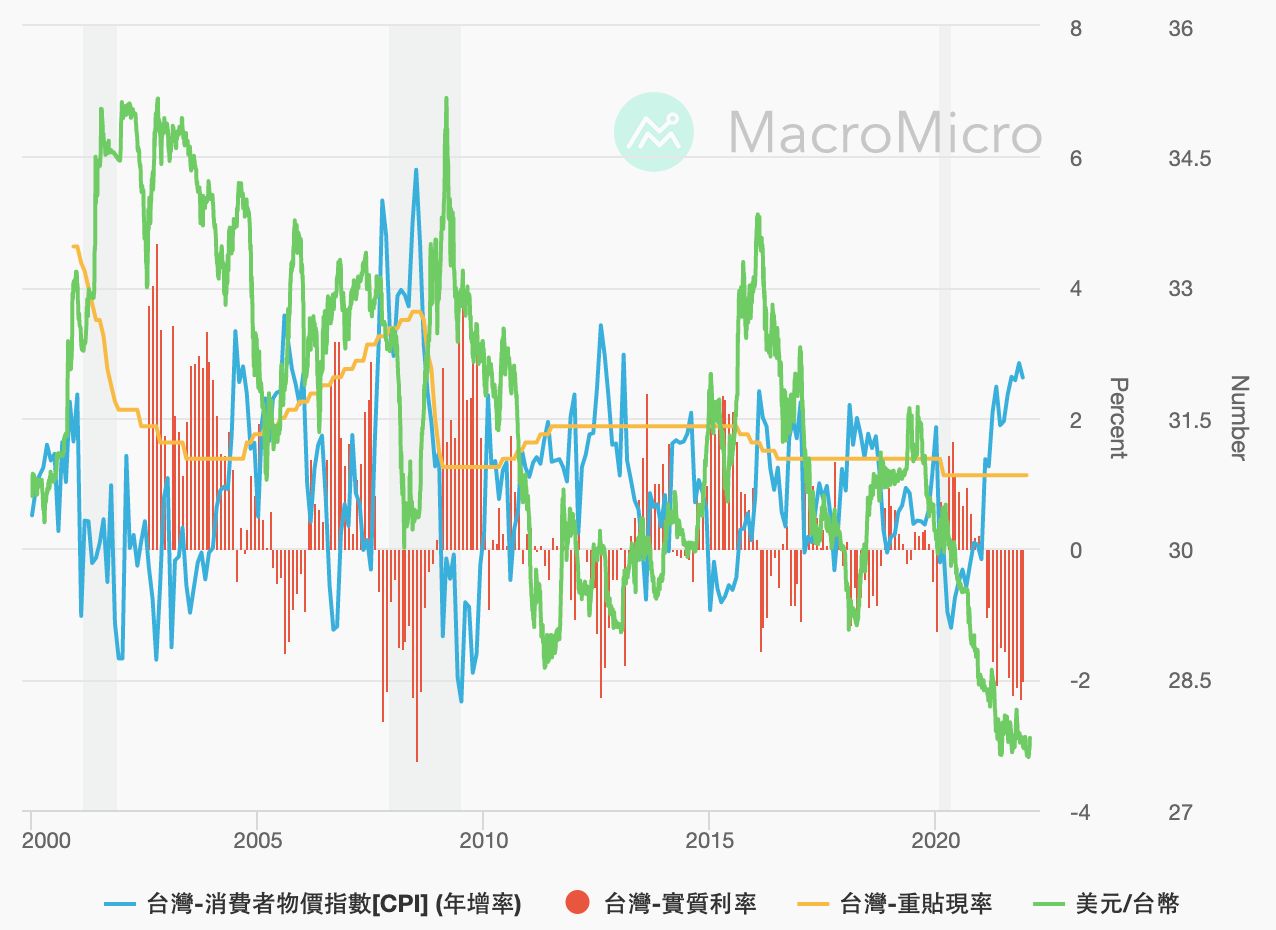

▲圖二:重貼現率、消費者物價指數及實質利率,2001-2021。(圖/財經M平方)

圖二顯示2001年迄今中央銀行的重貼率、消費者物價指數以及前者扣除後者所計算出的實質利率的趨勢圖。這段時間重貼現率多數時間低於3%,因而導致實質利率在2005、2008、2012、2016、2018及2021年多數月份出現負值,甚至達到負2%。而超低的實質利率可以解釋為何房價長期呈現大幅上漲。

首先,從資產配置的角度來看,長期低利率的環境,導致投資人對風險較高的房地產及股票的偏好,超過低風險的銀行定存及公債。如此一來,對房價形成助漲力道。而從消費角度來看,長期低利率讓剛性需求者以及投機客都有誘因透過房貸置產;尤其當實質利率為負時,借房貸可享受「白吃午餐」時的誘因更強,因而對房價造成助漲力量。

另一方面,長期低利率讓建商可以透過低資金成本提供住房,因而抑制房價上漲力道。然而,因土地的供給有限,導致建商能增加的住宅數量有限,因而通常無法抵銷前面兩種助漲效果。

長期低利率扭曲資源分配 導致民眾溫和囤房

長期偏低的名目利率固然有利於營建業,但若導致實質利率為負,則必然扭曲資源配置。由於低利率使新台幣趨向貶值,因而對出口產業有利,而對於使用進口原丶物料的內需產業,以及靠存、放款利差獲利的金融業皆造成不利影響。

長期低利率是否造成營建業過度投資?觀察空屋比例以及擁有非自住房的自然人比例可討論此問題。

基於下列兩個理由,國內囤房現象並不嚴重。首先,以台電公司每月用電60度以下的住宅做為空屋定義,則在民國110年上半年,房屋稅籍住宅的空屋率為9.13%;其中以金門縣18%最高,而以新北市7.8%最低。這顯示,出現空屋主因是非都會區人口因求學及工作的需求,而遷徙到都會區。其次,就自然人擁有的非自用住宅數目而言,在民國110年中,擁有一戶的比例高達79.5%。而擁有四戶以上,因而可能大量囤房的自然人只佔1.46%。

▲從台電公布的空屋數字,可知台灣囤房現象並不嚴重。(圖/記者陳凱力攝)

高房價未擴大同代間 但擴大不同世代間的財富差距

多數國人擁有自用住宅,因而高房價對擴大同代間財富差距的影響不大。

根據民國109年人囗及住宅普查報告,在民國109年底,居住在自用住宅以及直系血親提供的非自住宅佔稅籍住宅的比例,分別為78.6%及6%。而居住在配用及借住住宅的比例則為4.5%。因此,租屋住宅的比例只有10.4%。然而,租屋者在原居住地,可能也有自用的空屋住宅。因此,在絕大多數人已擁有自用住宅的情況下,高房價對同代間財富重分配的影響,端視住宅價值佔家戶總財富的比重。

2014年時,財富居全國前1%以及介於50%至90%間的家戶,此比例分別為69%及75%。由於此二數值相當接近,因而高房價對擴大同代間財富差距的影響不大。

世代間的關懷 減輕高房價對年輕人的不利影響

高房價雖不利於年輕人,但父母親可透過遺產與贈與,相當程度抵銷此負面影響。台北市政府曾以民國106年的資料,分析住宅屬權和年齡間的關係。其結果顯示,20-39歲、40-59歲以及60歲以上人口,擁有住宅所有權的比例分別為10.23%、44.98%及44.35%。而三者所佔人口比例分別為20.55%、30.52%及23.2%。

雖然年長者越有機會擁有住宅,但透過遺產或贈與轉移房產權狀給20-39歲以及40-59歲人口的比例,也分別達到30.22%及19.05%。上述數據還低估年長世代對年輕世代的下列扶持:當子女購買住宅時,資金有餘裕的父、母親,多數還會部分或全數支持子女的頭期款。

升息預期 恐導致未來房價溫和下跌

目前一般預期Fed在未來兩年內會升息2%。以此為基準,可以計算背負房貸的庶民所增加的負擔。以一位購屋金額一仟萬,而申請房貸七佰萬的民眾為例。目前一年房貸的年利率約為1.35%,而若未來增加為3.35%且此人申請20年房貸,則每月繳款金額由33,297元增加為40,060元,增幅為20.3%。而若此人申請30年房貸,則每月繳款金額由23,658元增加為30,850元,增幅為30.4%。

因此,不管從資產配置或消費需求的角度來看,利率調升2%應造成房價下跌。然而,此和台灣的歷史經驗並不吻合。最近一次台灣的重貼現率曾由2003年6月的1.375%上升到2008年6月的3.625%。然而,在2008年馬英九兩岸直航政策的激勵下,台北市中古屋每坪價格卻由23.5萬元上漲到35.5萬元。然而,觀察最近房價下跌的四個時期卻發現到,台北市中古屋每坪價格下跌和台北股市下挫呈高度相關,而和利率變動關聯不大。

例如,由於2015年中國股災,台北股市下挫28.1%,而每坪價格由2014年的64.6萬元下跌17.5%到2017年的53.3萬元;由於2003年出現SARS的影響,台北股市下挫21.3%,而每坪價格由23.5萬元下跌10.6%到21萬元;由於1997年亞洲金融風暴的影響,台北股市下挫47.1%,而每坪價格由23萬元下跌26.1%到17萬元;最後,由於1990年的打房措施,台北股市下挫80.4%,而每坪價格則由25萬元下跌28%至18萬元。

▲由過去經驗可知,股市下跌牽動房價下修。(圖/取自免費圖庫pixabay)

因此,未來升息對房價的影響,取決於其對股市的衝擊。若分析美國資料,則前景較悲觀。美國近百年的股市本益比(Shiller CAPE ratio)的中位數為15.9,但目前(2月4日)美國S&P500指數的本益比為37.2,已超越2008年崩盤前最高的本益比27.6,並已接近2000年網路泡沫股災前的歷史最高本益比44.2。因此,升息預期導致美股繼續修正,從而拖累台股的機率極高。

然而,目前(2月7日)台股本益比只有14.74,且台灣家庭儲蓄率達到24.5%,因而出現眾多投資人違約不交割股票或違約不繳房貸的系統性風險不大。所以,若未來二年升息2%成真,則房價極可能出現溫和向下修正。

無殼蝸牛可危機入市

總而言之,目前通膨壓力導致中央銀行未來兩年內被迫升息2%的壓力極大。而中央銀行則應避免升息幅度不足,導致實質利率呈現負值,因而扭曲資源分配的現象。至於無殼蝸牛則宜先觀察升息對股市產生的影響,再伺機選擇危機入市,以找到理想的自有住宅。

熱門點閱》

►曹耀鈞/「台灣清廉」國際肯定 「教育+抓跨國貪腐」廉能更進步

►陳清河/面臨社群媒體侵蝕 新媒體如何提供「更多元新聞內容」

● 以上言論不代表本網立場。歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

我們想讓你知道…目前通膨壓力導致中央銀行未來兩年內被迫升息2%的壓力極大。而中央銀行則應避免升息幅度不足,導致實質利率呈現負值,因而扭曲資源分配的現象。