▲ 近期市場傳出新光金與台新金有意合併,中信金也躍躍欲試,一時金融合併成媒體熱門議題。(圖/《ETtoday新聞雲》資料照)

● 李沃牆/淡江大學財金系教授

繼富邦金控與日盛金控於2023年4月9日正式合併後,近期市場傳出新光金與台新金有意合併,中信金也躍躍欲試,一時金融合併成媒體熱門議題。不可否認,一項成功的合併案可以擴大規模、提升企業競爭力、擴大股東基礎與產生綜效(1+1>2)。高科技公司併購時有所聞,也司空見慣。然而,金融業受到政府高度監管,整併案往往曠日廢時,成功者寥寥無幾。新光金最後花落誰家,還是無疾而終,頗值探討。

金融業整併可發揮綜效

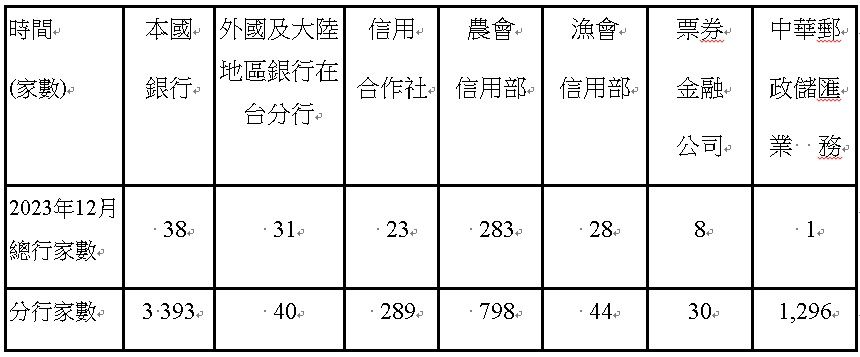

根據金管會銀行局統計(如表1),截至去(2023)年底統計,本國共有金融控股公司15家、銀行共有38家、分行3,393家;而外國及大陸地區銀行在台分行共31家、其分機構(營業據點)共40家,另外還有3家純網行;若加上信合社,農漁會信用部及郵局等金融機構就更多了。若以國內銀行3,393間分行計算,則每間分行平均的服務人數為6,700人左右。若再算全台灣有3.29萬台自動櫃員機(ATM),則平均約700人就有一台ATM服務,顯示台灣的銀行業目前還是家數過多(Overbanking)的競爭現象。

▲ 表1 國內金融機構總行及分行統計。(資料來源:作者整理自金管會銀行局金融統計指標)

早期台灣金融機構資產品質不佳,普遍存在逾放比偏高、資本適足率不足等問題,也影響產報酬率(ROA)及淨值報酬率。近年來銀行體質雖有明顯改善,但令人驚訝的是,近20年金融業產值對GDP貢獻卻由2002年的7.9%滑落至去年的6.47%。尤有進者,近10年貢獻比幾乎零成長。

其實,政府當局早將金融改革列為改革重點,如2001年至2003年期間的第一次金融改革(第一次金改),又稱「258金融改革方案」。目標是希望在2年內將金融機構壞帳比率降到5%以下,銀行資本充足率提高到8%以上。同時也通過「金融六法」來使金融業務鬆綁,允許金融機構跨業經營,亦鼓勵金融創新及合併,促進金融體系穩定。第一次金改雖然促使銀行體質改善,但因銀行家數過多、規模難與國際相較。「整併」是解決銀行數過多的方法之一,可讓金融機構集中火力發展創新應用,避免過度競爭、解決資源無效率。有鑑於此,陳水扁政府於2004至2008年期間推動二次金改政策,希望台灣金融機構能朝向整併方向前進。並訂出2005 年底要促成3家金融機構市占率10%以上,將12家公股金融機構數目至少減為6家;2006年底前,國內14家金控公司必須整併為7家,至少促成一家金融機構由外資經營或在國外以限時、限量並限對象的方式為之的目標。但最後卻弊案頻傳,失敗收場。馬政府擬重啟金融機構整併,並朝向「公公併」為主,希望將台銀、土銀、合庫、兆豐銀、一銀、華銀、彰銀及台企銀等八大公股銀行變4大金控,但最後也是徒勞無功。但去年富邦金併日盛金成功,也為銀行合併(公公併或民民併)燃起新希望。

▲ 去年4月,富邦金控合併日盛金控,創下台灣金融史上「金金併」首例。(圖/富邦金控提供)

富邦金併日盛金綜效顯現

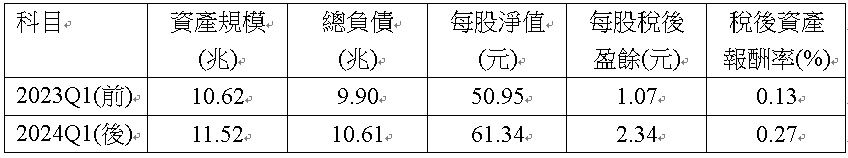

富邦金併日盛金主要基於三大考量,一、強化銀行及證券業務,擴大整體規模經濟與效益。二、平衡銀行、保險及證券業務多元收入來源,深化全方位金融服務平台。三、響應政府金金併政策,提升產業競爭力。整併後不僅有助於強化銀行、證券業務,北富銀加上日盛銀的綜效,已經浮現,加上北富邦銀拿下好市多「富邦Costco聯名卡」,均有於整體績效的提升。如表2所列,在購併後,無論是資產規模、每股淨值、每股稅後盈餘及稅後資產報酬率均有顯著成長。

▲ 表2 富邦併日盛前後相關財報變化(單位:台幣)。(資料來源:作者整理自公司財報)

未來可能合併情境分析

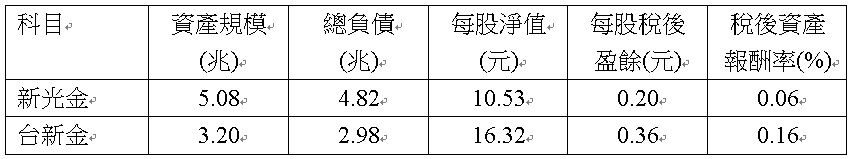

情境一、新光金與台新金的合併評估。自2022年11月之後即停擺的新光金與台新金合併研究案,去年因新光金大虧73億(台幣,下同),加上金管會要求下,面臨龐大增資壓力。在今年4月26日新光金董事會上,以11:4的表決結果通過,宣告此案再度復活。5月份開始,市場更盛傳新光金控有意對外招親,包含可能與台新金重啟「新新併」。由於新光金及台新金董事會都已通過啟動合併評估,一旦「情投意合」,不排除加速洽談合併,若成功的話,其合併後的資產規模將逾8兆(如表3所列),朝國內第四大金控邁進(僅次於國泰金、富邦金、中信金)。合併後雙方在市場、產品、通路上互補,有機會產生更大的營收,對成本也可能有幫助,並可發揮綜效。坦然言,這合併案成功的可能性也最高。

▲ 表3 2024Q1新光金與台新金重要財報(單位:台幣)。(資料來源:作者整理自公司財報)

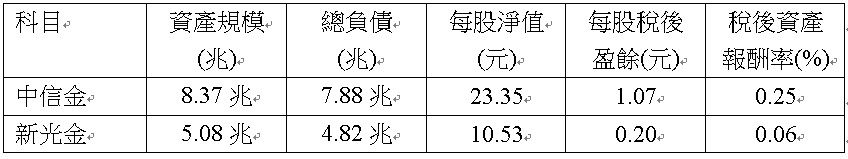

情境二、中信金與新光金合併。目前市場也傳出中信金對合併新光金也有興趣,中信金控總經理陳佳文則回應,台灣金融業成熟穩定,自然成長幅度有限,併購是策略選項之一,中信銀在台灣有很強的據點,「又好又大的銀行」對中信來說綜效最大,但「可遇不可求」。他認為保險、證券規模對提升中信金營運效力有互補、價格合理,亦「不排斥併購」。而新光金控董事長陳淮舟則在6月14日的股東會中表示,評估合併案前提是「將公司做好」。倘最後是中信併新光金,則併後資產規模將逾13兆(如表4所列),與目前最大的國泰金控接近,但這情境的可能性相較情境一為低。

▲ 表4 2024Q1中信金與新光金重要財報(單位:台幣)。(資料來源:作者整理自公司財報)

持平而論,金融合併案需時長久,涉及層面相當廣泛,中間變數頗多,未來走向及結局如何,半路會不會殺出程咬金,只得繼續看下去。

►►►思想可以無限大--喜歡這篇文章? 歡迎加入「雲論粉絲團」看更多!

● 以上言論不代表本網立場。歡迎投書《雲論》讓優質好文被更多人看見,請寄editor88@ettoday.net或點此投稿,本網保有文字刪修權。

我們想讓你知道…持平而論,金融合併案需時長久,涉及層面相當廣泛,中間變數頗多,未來走向及結局如何,半路會不會殺出程咬金,只得繼續看下去。