▲金管會今天釋出利多消息,計畫由財金中心規劃成立「跨機構共用平台」,力拚本會期送議會審查。(示意圖/達志影像)

●李沃牆/現任淡江大學財務金融學系專任教授及兩岸金融中心副主任,亦為富華創投及兆豐第一創投董事、品豐投顧榮譽顧問。

●李沃牆/現任淡江大學財務金融學系專任教授及兩岸金融中心副主任,亦為富華創投及兆豐第一創投董事、品豐投顧榮譽顧問。

近幾年,全球興起金融科技(FinTech)創新熱潮,特別是銀行的經營模式發生前所未有的改變;諸如行動支付、線上核貸、智慧客服、理財機器人及區塊鏈的應用等。7月底,金管會才核發三張純網銀(Internet-Only Bank)證照,也象徵台灣銀行業發展進入新的里程碑,無疑宣告Bank4.0(無實體分行時代)已經來臨。而金管會近日宣布,由財金中心主導的「開放API開發者平台」將於本(9)月底上線,這種金融服務新革命,意謂台灣將邁向開放銀行(Open Banking)元年。「純銀行」及「開放銀行」不僅是金融科技發展一大突破,也成了今年銀行業重要的關鍵字。不少人應該會好奇,何謂開放銀行?對銀行業及消費者有何影響?台灣推動開放銀行有何挑戰?

資料所有權還消費者 金融服務可量身定製

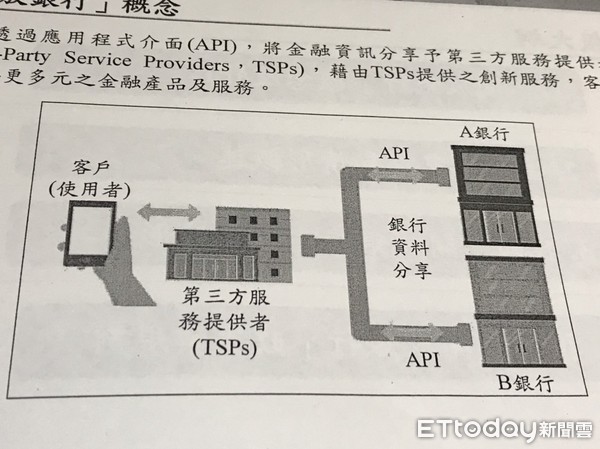

比爾蓋茲(Bill Gates)在幾年前就提及:「銀行業務是商業活動所必需,但不一定要由銀行提供,Banking is necessary, but banks are not.」,確實有先見之明。簡單說來,「開放銀行」業務係基於共享經濟原則所開發的創新服務,將金融資料的所有權還給消費者,消費者可決定要把資料(如房貸、車貸、信用卡刷卡紀錄等)分享給哪一家銀行或是哪家第三方服務供應商(Third-Party Services, TSP;以下簡稱第三方業者)。銀行或第三方業者,在取得客戶同意後,透過應用程式介面(Application Programming Interface, API;以下簡稱API)和第三方業者(TSP)合作,TSP業者可以串聯各家銀行的資訊做整合,藉由取得消費者資料,提供個人化或客製化的金融服務。例如,目前第三方業者「麻布記帳(Moneybook)」可整合27家銀行、3家電子票證及發票載具,是台灣目前功能最全面的記帳App;此App如同儀錶板一般,消費者可在一個介面中,一次掌握各銀行帳戶、信用卡,所有收支及消費狀態,解決需要分次登入不同銀行網銀,才能掌握個人財務狀態的痛點。準此以觀,開放銀行一則可讓消費者可獲得更多元的金融服務;再則,銀行會更了解消費者,最終讓新的數位經濟價值可以展現。

▲開放銀行Open Bank的架構示意圖。(圖/記者李蕙璇翻攝)

開放銀行最早緣於現代銀行先驅英國,英國財政部在2015推動訂定API之標準,並促進零售銀行的資料共享;而英國競爭及市場管理局(CMA)於2016年9月啟動開放銀行計畫;去(2018)年1月開始,要求英國9大銀行,包括愛爾蘭聯合銀行、愛爾蘭銀行、巴克萊銀行、丹麥銀行、匯豐銀行、勞埃德銀行、蘇格蘭皇家銀行、桑坦德銀行和Nationwide銀行,要將顧客資料透過開放API,提供給授權的第三方業者使用。而歐盟於2015年也跟進推動,發布第2號支付服務指令(PSD2),規定在今(2019)年初,銀行要落實把支付服務和相關用戶數據提供給第三方業者。澳洲於2017年11月宣布允許消費者在交易和產品使用相關數據可被中小企業或個人使用,並由銀行、能源和電信產業優先考量,再擴展至其他行部門;隔年,開放銀行的監理基礎正式形成。亞洲的新加坡於2016年11月發布金融產業API手冊,提出包含銀行產品、銷售、行銷、服務、支付及監管等6個金融服務面向,提供產業及跨產業API參與者基本指引;並推出亞洲第一個跨境的API交易平台。香港則於去年中發布銀行業API框架,推動銀行通用API的廣泛使用,促進銀行及科技業者的創新合作,並擬四階段循序漸進,提升銀行競爭力。

銀行業利基與挑戰並存 資安將為成功關鍵因素

▲新創業者對於數位金融風險的控管應有更周密的作法,以防範危機產生。(圖/翻攝自Apple官網)

過去銀行業將客戶資料視為重要的資產及商業命脈,但若經消費者同意,將這些資訊解放出來,金融服務即可量身定製,創造雙嬴。所以,開放銀行可為銀行業帶來服務創新機會、更寬廣及更佳的市場佈局、並獲得風險減輕等利基。進一步言之,誰能掌握開放銀行趨勢,就有機會開創出新的金融服務商業模式。但銀行解放客戶資料,把洗錢疑慮等外部問題交給TSP業者處理,不免令人擔心資料隱私及保護問題;倘若TSP業者非法引用客戶資料、侵犯客戶隱私權,甚至進行詐騙行為,將是一大災難。因此,銀行必須要有一套治理機制或透過資安技術,如採用「去識別化」技術來克服隱私外洩問題,嚴防TSP業者的不法行為影響銀行長久以來所建立的信譽。另外,由於TSP業者加入,銀行中介功能是否受影響而流失客戶,未來將影響銀行業者參與開放銀行的意願。

按金管會所公布的開放銀行三階段,第一階段是「公開資料查詢」,並未涉及個資;第二階段「消費者資訊查詢」,包括開戶資料、帳戶餘額與信用卡申請資料等;第三階段「交易面資訊」,則包括轉帳、信用卡點數兌換、貸款清償、扣款授權等。依此看來,第二、三階段才會涉及個資保護及資安問題。科技始終來自人性,開放銀行金融服務創新要成功,客戶信任感及滿意度舉足輕重。台灣採香港、新加坡模式,由銀行自行挑選TSP業者合作,銀行要負責審視合作的TSP業者資安水準;一旦個資洩漏或被駭客入侵時的責任歸屬,目前尚未有明確的法源。因而,對於個資隱私外洩的資安疑慮及信任感,恐將是台灣開放銀行業務成功與否的重要關鍵。

熱門推薦》

●以上言論不代表本網立場,《雲論》提供公民發聲平台,歡迎能人志士、各方好手投稿,請點此投稿。

讀者迴響